目次

- 法定相続人とは?基礎知識をわかりやすく解説

- 亡くなった方の法定相続人を把握する方法

- 遺産分割協議(相続人の話し合い)が進まない時の対処法

- 法定相続人に関するよくある質問

- まとめ:遺言書を残しておくと相続がスムーズになりやすい

親や親戚が亡くなると遺産の相続手続きが始まりますが、「一体誰が遺産を相続するのか」「自分は相続人に含まれるのか」など、様々な疑問が生じると思います。

この記事では、民法で定められた「相続人」はどの範囲まで適用されるのか、相続の順位は決まっているのか、相続割合はどのくらいなのか、基礎知識をわかりやすく解説します。

記事の後半では、相続人に関するよくある質問も解説するので、ぜひ参考にしてください。

法定相続人とは?基礎知識をわかりやすく解説

法定相続人とは、民法で定められた相続の対象者のことです。法定相続人に該当するのは、基本的に配偶者と血縁者に限ります。

ただし、遺言書で氏名や住所、贈る財産の内容を記載していれば、友人や元配偶者などの他人に遺産を遺贈することもできます。

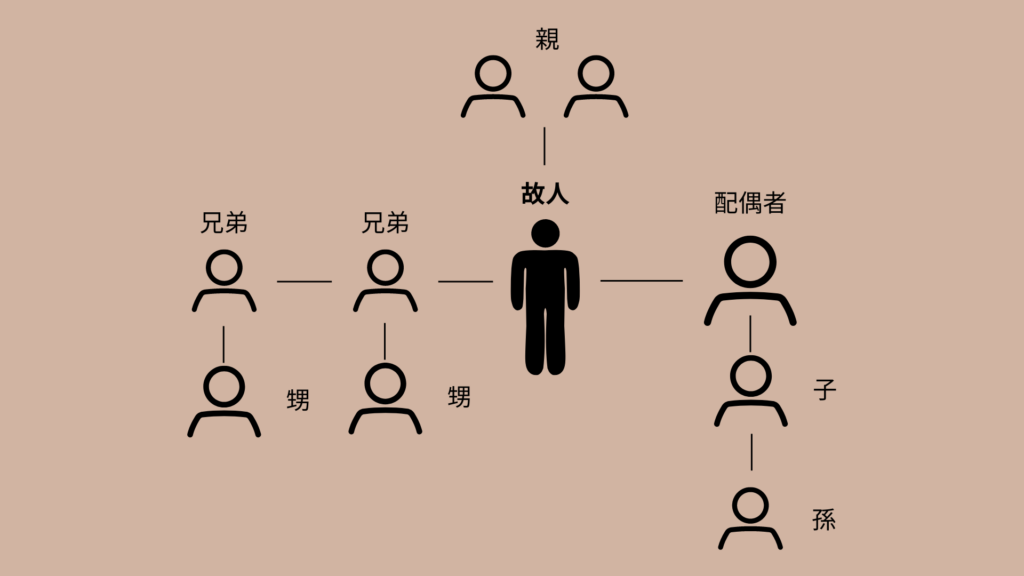

法定相続人の範囲はどこまで?

法定相続人の範囲は以下のように定められています。

- 配偶者

- 直系卑属(子供、孫、ひ孫)

- 直系尊属(父母、父方の祖父母、母方の祖父母)

- 兄弟、姉妹、甥、姪

法定相続人は、配偶者と血縁者でのみ構成されます。ただし、遺言書で指定されない限りいとこや叔父叔母が相続人となるケースはありません。

他にも、養子の場合は実子と同じく法定相続人となり、嫡出子と非嫡出子についても相続割合は平等になります。

嫡出子と非嫡出子に関する改正について法務省が言及しているため詳しくはこちらをご覧ください。

法定相続人の相続優先順位

| 相続の順位 | 対象者(左側に記載した人物が優先) |

| 必ず相続人となる人 | 配偶者(事実婚は含まない) |

| 第1順位 | 子供、孫(ただし、子供が既に死亡している場合)などの直系卑属(非嫡出子や養子を含む) |

| 第2順位 | 父母、祖父母などの直系尊属 |

| 第3順位 | 兄弟姉妹、甥・姪(ただし、兄弟姉妹が既に死亡している場合) |

相続の対象者には優先順位が付けられています。基本的に自分より高位の相続人がいる場合、遺産は相続できません。

ただし、同じ順位の相続人とは同列に扱われるため、自分に相続が回ってきた場合は、同じ順位の方および、亡くなった方の配偶者と遺産を分配することになります。

あなたが亡くなった故人(被相続人)の長男で兄弟が3人だった場合、親と3人の兄弟で遺産を分配することになります。

配偶者は常に相続人となる

亡くなった方の配偶者は、常に相続人に該当します。「”常に”ってどういうことなのか」と疑問に思うかもしれません。

相続人が死亡していた場合か、相続放棄をした場合には、次の順位の相続人へ順番が移る仕組みですが、他にどの順位の相続人がいても配偶者は常に相続人になるからです。

例えば子供などの直系卑属がいない場合は、第2順位の直系尊属(父母や祖父母など)へ移りますが、それも該当者がいない場合は、亡くなった方の兄弟・姉妹に遺産が渡ります。

また、他の相続人の順位によって配偶者の法定相続分の割合は変わります。

他の相続人が第1順位の相続人の場合は半分、他の相続人が第2順位の相続人の場合は3分の2、他の相続人が第3順位の相続人の場合は4分の3、他の相続人全員が放棄した場合は全てを相続することになります。

第1順位:子供や孫、ひ孫などの直系卑属(養子を含む)

亡くなった方の遺産を相続する相続人として1番は子供へ相続されます。子供がいなければ孫、ひ孫と直系卑属へ相続される仕組みです。この仕組みは「代襲相続(だいしゅうそうぞく)」と呼ばれるので覚えておきましょう。

ここでいう子供には、養子や元配偶者との子供、法的に結婚していない内縁の妻との子供(非嫡出子)も含まれます。

ただし、非嫡出子は父親が存在を認知していないと相続人とならないため、遺言書にその旨を記載してもらう、認知訴訟を起こすといった対策が必要です。

第2順位:親(父母)や祖父母などの直系尊属

亡くなった方に子供や孫などの直系卑属がいなければ、両親に相続の順番が回ります。両親がいなければ祖父母、曾祖父母と相続人が変化していきます。

祖父母が健在で母が1人の場合は、亡くなった方の配偶者と母で遺産を分配するため、祖父母へ遺産は相続されません。

第3順位:兄弟姉妹、甥姪

子供や、孫、両親、祖父母もいなければ、亡くなった方の兄弟姉妹に相続の順番が回ってきます。

兄弟姉妹もいない場合はその子供に当たる甥っ子・姪っ子に相続の順番が回る仕組みです。

亡くなった方の叔父、叔母、いとこは相続人に含まれない

意外かもしれませんが、亡くなった方の叔父、叔母、いとこは法定相続人に含まれません。

相続の順番が回ってくるのは甥っ子・姪っ子までです。

独身で身寄りのない場合は国庫に納められる可能性がある

亡くなった方が独身で身寄りがなく、相続の対象者がいない場合は、国庫に遺産が納められます。この「相続人がいない財産」は、2022年時点で768億円以上にも達しています。

法定相続人の相続割合はどのくらい?

| 相続の順位 | 対象者 |

| 第1順位 | 配偶者:1/2子供:1/2(子供が複数人いる場合、1/2を子供の人数で分ける)※子供がいない場合は孫が1/2相続する※配偶者がいない場合は子供が全て相続する |

| 第2順位(第1順位がおらず、父母・祖父母がいる場合) | 配偶者:2/3父母:1/3(複数人いる場合、1/3を人数で分ける)※父母がいない場合は祖父母が1/3相続する |

| 第3順位(第2順位までがおらず、兄弟/姉妹がいる場合) | 配偶者:3/4兄弟姉妹:1/4(複数人いる場合、1/4を人数で分ける)※兄弟姉妹がいない場合は甥・姪が1/4相続する |

法定相続人は順位によって相続される遺産の割合が変化します。配偶者は基本的に1/2以上の遺産をもらえます。

例えば配偶者1人、子供4人の家庭に8,000万円の遺産が残された場合、以下のような配分になる計算です。

例)

| 配偶者 | 8,000万×1/2=4,000万円 |

| 子供4人(子供1人当たり) | 8,000万×1/2=4,000万円(4,000万円×1/4=1,000万円) |

第2順位までは一定の財産を確保できる遺留分を持つ

遺留分とは、遺言書に記載されても奪われることのない一定の割合の財産のことです。遺言書では「誰に何をどの程度相続するのか」を指定できます。つまり、亡くなった方が赤の他人に100%遺産をあげると言ったら配偶者や子供は遺産をもらえなくなります。

このような事態を防ぐために、遺言書より上の権限がある「遺留分」という権利が用意されているのです。

遺留分を行使するかは相続人次第

遺留分はあくまで権利なので、使うか使わないかは相続人が選べます。遺言書に書いてある内容に相続人全員が納得していれば、遺留分を行使する必要はありません。

最初から遺留分を使うつもりがないのであれば、被相続人の生前に放棄することができますが、条件が厳しく家庭裁判所での申し立てが必要なので、そこまでする必要はないでしょう。

亡くなった方の法定相続人を把握する方法

法定相続人は範囲が広く、非嫡出子がいた場合は相続の手続きが複雑化します。亡くなった方の法定相続人を全て把握するには、どうすれば良いのでしょうか?

亡くなった方の出生から死亡までの戸籍謄本を取り寄せる

| 手順 | 法定相続人を把握する方法 |

| 1 | 亡くなった方の最終本籍地の役所・役場から戸籍謄本を取り寄せる |

| 2 | 以前の本籍地の役所・役場から戸籍謄本を取り寄せる |

| 3 | 生まれる時点の本籍地まで遡り、戸籍謄本の取得を繰り返す |

基本的には出生から死亡までの戸籍謄本を取得する作業を通じて把握することになります。戸籍謄本は、本籍地のある役所・役場で取得できます。

役場の窓口で、「戸籍を出生まで遡れるだけ遡ってください」と依頼します。

以前は、戸籍は本籍地でしか取得できませんでしたが、令和6年3月から「広域交付制度」が始まり、本籍地以外の役場でも取得できるようになりました。

時間と手間を要する作業なので、時間に余裕を持って手続きを進めましょう。相続を開始した日の翌日から、10ヶ月以内に相続人同士で話を付けて相続税を申告・納付する必要があります。

相続の申告と納税については国税庁のサイトにて確認できます。

No.4205 相続税の申告と納税 – 国税庁

また、相続人を一覧にまとめた「相続関係図」を作成しておきましょう。

わからない・時間がない場合は専門家に相談するのがおすすめ

「一体どこまで本籍地を遡れば良いのかわからない

「忙しくて手続きをする暇がない」

という方は相続の専門家に相談するのがおすすめです。

戸籍謄本の取得の手伝いや、スムーズに手続きを進めるサポートをしてくれます。

遺産分割協議(相続人の話し合い)が進まない時の対処法

遺言書がない場合は、相続人全員が話し合って遺産分割協議をする必要があります。遺産分割協議では、誰にどのように何を相続するのかを決めるのですが、相続人全員が合意しないと遺産分割協議は有効に成立しません。

ここでは、遺産分割協議が進まない時の対処法を解説します。

遺産未分割で相続税を申告・納付して、後から調整する

相続税は相続開始を知った日の翌日から10ヶ月以内に申告・納付する必要があります。この納付期限はよほどの理由がなければ延長できず、納付期限を過ぎると節税対策が無効になったり、延滞税が発生するなどデメリットだらけです。

遺産を分割せずに申告・納付だけしておく

遺産分割協議が長引いて相続税の納付に間に合わなそうな場合は、一旦遺産を分割せずに相続税を申告・納付して後から調整しましょう。

後から更正の請求・修正申告を行う

遺産を分割しない状態で申告した相続税の納付額と、実際に分割完了後の納付総額に差があった場合は、後から申告をしましょう。

相続税を多く納め過ぎた場合は「更正の請求」を、逆に納付額が足りなかった場合は「修正申告」が必要です。

修正申告に期限はありませんが、更正の請求は遺産の分割が確定した日から”4ヶ月以内”という期限があるので注意しましょう。

相続の専門家を頼る

「相続の話が全く先に進まない」

「相続に関する知識がなくて会話についていけない」という場合は、相続の専門家にサポートを依頼してみましょう。

遺産を公平に分配するにはどうすれば良いのか、相続税を減税するためのアドバイスなど様々なサポートをしてくれます。

遺産トラブルが面倒なら相続放棄を推奨

| 【相続放棄の必要書類】・相続放棄の申述書・被相続人の住民票除票または戸籍附票・相続放棄をする方の戸籍謄本・収入印紙(申述人1人当たり800円)・連絡用の切手※裁判用によって変更あり |

「これ以上遺産トラブルに巻き込まれたくない」

「遺産に興味がないので放っておいて欲しい」

という場合は、「相続放棄」がおすすめです。

相続開始を知った日から3ヶ月以内に、亡くなった方の最終住所を管轄する家庭裁判所へ申請しましょう。

相続放棄をすると財産を一切相続できなくなるかわりに、相続人から外れてトラブルを回避できます。また、相続は借金などマイナスの財産も引き継いでしまうので、マイナスの遺産を相続したくない場合も相続放棄がおすすめです。

法定相続人に関するよくある質問

法定相続人は各家庭によって、誰が該当するかが変わります。よくある質問と回答をまとめたので、ぜひ参考にしてください。

配偶者なしの場合は誰が相続人になる?

亡くなった故人に配偶者がいない場合は、子供だけで遺産を分けることになります。子供がいない場合は孫、孫やひ孫もいなければ第2順位の親、祖父母が相続人となります。

なお、子供が2人がいる場合は半分ずつ、1人っ子の場合は100%の遺産が相続される仕組みです。

未成年の場合も相続人になる?

相続人は年齢に関わらず相続人になり、更に胎児でも相続人として扱われます。なお、未婚の18歳未満が未成年に該当し、遺産分割協議をすることができないため原則親が法定代理人になります。しかし親も相続人の場合は、特別代理人の選任が必要になるので注意してください。

離婚した場合は相続人から外れる?

離婚した場合は相続人から外れてしまうのでしょうか?

元配偶者は相続人から外れる

離婚して元配偶者となった場合は、法定相続人から外れます。遺産は相続できません。

元配偶者との子供は第1順位の配偶者

元配偶者との子供は第1順位の配偶者となります。亡くなった方の実子に当たるからです。

子も配偶者もおらず孫だけの場合は?

「おじいちゃん子・おばあちゃん子」といった、子も配偶者もおらず、孫しかいない家系の場合は、代襲相続によって孫に100%の遺産が相続されます。

相続人だが財産を相続できない場合がある?

自分より高位の相続人を殺害しようとするなど、重大な非行を行った場合や、遺言書で遺産の相続相手を指定された場合は、相続できない可能性があります。

ただし、遺言書の内容に納得できない場合は、第2順位までの方であれば「遺留分侵害額請求」によって、一定の遺産を相続できます。

連絡の取れない相続人がいる場合は?

不在者財産管理人を選任してもらうために、被相続人の住所を管轄する家庭裁判所に申立てを行いましょう。

遺言書がない場合は、相続人全員で遺産分割協議を行い、合意形成をする必要があります。しかし、誰か1人でも連絡が取れず話し合いに参加できない相続人がいた場合、遺産分割協議自体が有効に成立しないことになってしまいます。

まとめ:遺言書を残しておくと相続がスムーズになりやすい

遺産相続は、基本的に遺言書にしたがって行われます。遺言書の有無によって、相続の手続きの手間暇、遺族の負担が大きく変わります。

少しでも相続の手続きをスムーズに進めたい場合は、遺言書を残してもらうようにしましょう。また、手続きの中でわからないことがあれば、都度相続の専門家に相談するのがおすすめです。

法定相続人は配偶者と血縁者から構成され、それぞれ順位が設定されています。基本的に配偶者と子供が優先され、その下の順位の方に相続されることはないので、覚えておきましょう。

この記事へのコメントはありません。