相続税の基礎を把握することは、遺産を受け継ぐ際に不可欠です。このマニュアルでは、相続税の計算方法を明瞭に解説し、税金の負担を正確に把握するための指針を提供します。基本的に、相続税は故人の遺した資産の総額から基礎控除額を差し引いた金額に対して課税されます。適切な計算を行うためには、資産の評価額を正しく算出し、法定の控除や納税猶予の適用条件を理解することが重要です。このガイドを活用して、相続税に関する知識を深め、適切な対策を講じましょう。

相続税とは:基本の概要

相続税とは、ある人が亡くなった際にその人の財産が相続人に引き継がれるときに課される税金です。税率は相続される財産の価値に応じて異なり、一定額の基礎控除が適用された後の税額が計算されます。具体的な計算方法では、まず相続財産の総額を評価し、そこから法定の控除額を差し引いた金額に対して税率を適用します。このプロセスを通じて、最終的に納めるべき相続税額が決定されます。理解することは複雑に感じるかもしれませんが、「相続税基礎ガイド:理解と計算のための完全マニュアル」を参照することで、その仕組みを明確に把握することができます。

相続税の定義とその目的

相続税とは、個人が亡くなった際にその遺産を継承する人が支払う税金のことを指します。この税制の主な目的は、財産の集中を防ぎ、公平な富の再分配を促すことにあります。また、相続税は社会的役割を担っており、税収として国の財政にも貢献しています。この「相続税基礎ガイド:理解と計算のための完全マニュアル」では、相続税の定義から計算方法までを詳しく解説し、その理解を深めるための情報を提供しています。

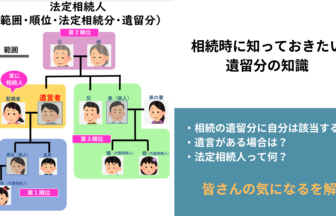

誰が相続税の対象となるか?

相続税の対象者は、故人の財産を相続または遺贈により受け取る個人です。この相続税基礎ガイドによれば、相続税は故人の遺した財産の総額が基礎控除額を超える場合に発生します。相続人が複数いる場合、それぞれの相続の割合に応じて税額が計算されます。計算方法は複雑であり、財産の種類や価値、相続人の数など様々な要因を考慮する必要があります。相続税の対象者は、税金の申告と支払いの義務があるため、正確な計算と理解が重要です。

相続税が適用されるケースの具体例

相続税が適用されるケースは、個人が亡くなった際にその遺産の総額が基礎控除額を超える場合です。例えば、故人が不動産、預金、株式などの資産を残し、これらの合計が基礎控除額(2023年現在で約3000万円+法定相続人の数×600万円)を上回ると、相続税が課税されます。相続税基礎ガイドによれば、相続人が複数いる場合、それぞれの相続分に応じて税額を計算する必要があります。具体例として、5000万円の遺産を子供2人が相続する場合、相続税の計算が必要になるでしょう。適用される税率は遺産の価値に応じて異なります。

相続税の対象範囲と税率

相続税は、故人の財産が法定相続人に引き継がれる際に課される税金です。対象範囲には不動産、預金、株式など、故人が所有していたほぼすべての資産が含まれます。税率は相続財産の総額に応じて異なり、一定の基礎控除額を超える部分に対して累進課税が適用されます。計算は複雑であり、遺産の価値を正確に評価し、適用される税率を特定する必要があります。ただし、一定の条件下では免除措置が適用される場合もあります。この「相続税基礎ガイド:理解と計算のための完全マニュアル」では、その詳細な手順について解説しています。

相続税の課税遺産の範囲

相続税を理解する上で重要なポイントの一つが、課税遺産の範囲です。相続税基礎ガイドによると、課税遺産には故人が亡くなった時点で所有していた不動産、預貯金、株式などの財産が含まれます。しかし、生命保険金や退職金の受け取りなど、一定の条件下で受け取る金銭も課税対象となることがあります。計算を行う際には、これらの範囲を正確に把握し、適切な控除を適用することが必要です。相続税の計算において課税遺産の範囲を明確にすることは、適正な税額を算出するために不可欠なステップです。

相続財産の評価方法の概観

相続財産の評価方法は、相続税基礎ガイドにおいて非常に重要な要素です。正確な評価は、税額計算の出発点となるため、税務局ガイドラインに従った手順を踏む必要があります。不動産は路線価や固定資産税評価額を基に算出され、金融資産は相続時の時価が用いられます。また、美術品や宝石など特殊な財産は鑑定評価が必要となることもあります。これらの評価方法を理解し適切に計算することが、相続税の適正な申告には不可欠です。

日本の相続税率の構造と特徴

日本の相続税率は、税制の中でも特に複雑な部分の一つです。基本的には累進課税が採用されており、相続財産の総額が大きくなるほど税率が高くなります。現行の税率は10%から55%に設定されており、非課税枠として基礎控除額が存在します。この非課税枠は、2023年時点で3,000万円プラス法定相続人の数×600万円と定められています。相続税率の理解は、適切な資産計画を立てる上で不可欠です。

相続税の計算プロセス

相続税の計算プロセスは、まず相続財産の総額を評価することから始まります。このプロセスには、不動産、預金、株式など、故人が残した全ての資産が含まれます。次に、法定の控除を適用し、実際に課税されるべき相続財産の金額を算出します。これには基礎控除や特定の債務の控除が含まれることがあります。その後、適用される税率に基づいて税額を計算し、最終的な相続税が決定されます。この相続税基礎ガイドは、複雑な計算プロセスを理解しやすく解説し、正確な税額を導き出すための重要なリソースとなります。

基礎控除とは:計算で考慮すべきポイント

基礎控除とは、相続税の計算を行う際に、相続財産から差し引くことができる控除額のことです。この控除によって、実際に課税される財産の金額が減少し、結果として支払う相続税も少なくなる可能性があります。具体的には、相続する全財産の価値から基礎控除額を引いた後の金額に対して税率が適用されます。基礎控除の額は法律で定められており、計算において重要な役割を果たします。相続税の計算を正確に行うためには、この基礎控除を適切に理解し、適用することが不可欠です。

相続税計算のステップバイステップ

相続税計算は、遺産の総額を把握することから始めます。まず、故人の財産をすべて洗い出し、不動産や預貯金、株式などの評価を行い、遺産の総額を算出します。次に、法定の控除額を適用します。これには基礎控除や借金、葬式費用などが含まれ、控除後の金額が課税遺産となります。その後、相続人ごとの法定相続分に応じて課税遺産を分割し、それぞれの相続税計算を行います。最終的に、適用される税率を適用し、相続税額を算出します。このステップバイステップのプロセスを通じて、正確な相続税計算が可能となります。

便利な相続税計算ツールとその使用方法

便利な相続税計算ツールは、相続税基礎ガイドの理解を深める上で非常に役立ちます。使用方法は簡単で、ユーザーはまず、相続財産の総額や控除額など基本的な情報を入力します。次に、計算プロセスを開始し、ツールは自動的に相続税額を算出してくれます。これにより、複雑な税法を理解しなくても、簡単操作で税額を把握することが可能です。相続税計算ツールを使うことで、相続税の申告がよりスムーズに行えるでしょう。

相続税申告の手続きと期限

相続税申告は、故人の財産を受け継ぐ際に重要な手続きです。申告期限は、相続発生日から10ヶ月以内と定められています。この期間内に、遺産の評価と相続税の計算を行い、税務署への申告が必要です。相続税基礎ガイドに従い、必要書類を準備し、適切な計算を行うことが肝心です。手続きを適切に進めることで、法定の期限内に正確な相続税申告を完了させることができます。

相続税申告の流れと必要な書類

相続税申告のプロセスを理解することは、遺産を管理する際の重要なステップです。まず、遺産の評価を行い、相続税の計算をします。この計算は「相続税基礎ガイド」で詳しく学ぶことができます。次に、必要な書類を集めます。これには遺産分割協議書、遺言書(存在する場合)、不動産評価証明書などが含まれます。税務署に提出する前に、これらの書類を整え、申告書に添付する必要があります。相続税申告の流れをスムーズに進めるためには、これらの書類が不可欠であり、事前に準備を整えておくことが大切です。

相続税申告の期限と延滞に関する注意点

相続税申告の期限は、相続発生の知った日から10ヶ月以内です。この期限を遵守しないと、延滞税が課される可能性があるため注意が必要です。特に大切なのは、相続が起きたことを知った時点でカウントが始まるという点です。期限までに申告書類を整え、必要な計算を済ませることが求められます。この相続税基礎ガイドを活用し、申告期限と延滞に関する注意点を把握しておくことで、余計な手数料を支払うことなく、スムーズな相続税申告が可能となります。

相続税申告の際のよくある質問と回答

相続税申告に際しては、多くの方が疑問を抱えることが一般的です。ここでは、「相続税基礎ガイド:理解と計算のための完全マニュアル」を参考にしつつ、よくある質問とその回答を提供します。例えば、「申告期限はいつまでですか?」という質問に対しては、相続発生後10ヶ月以内と答えられます。また、「申告しなければならない最低限の相続財産はありますか?」という疑問には、基礎控除額を超える財産がある場合に申告が必要となることを説明します。この相続税申告のプロセスをより深く理解するために、本ガイドを活用することが推奨されます。

税務上の相続対策と節税テクニック

相続税の計算に際しては、基礎控除が重要な役割を果たします。現行の法律では、基礎控除額は3,000万円プラス法定相続人の数×600万円と定められています。この控除を適切に活用することが税務上の相続対策の第一歩です。さらに節税を図るためには、生前贈与や不動産の評価額を適正に把握することも重要です。また、小規模宅地等の特例や生命保険金の非課税枠を活用することも、効果的な税務対策となります。これらの相続対策を総合的に検討することで、相続税の節税を実現することが可能です。

生前対策:相続税節税のための戦略

生前対策は、相続税基礎ガイドにおける重要なコンセプトであり、将来発生する相続税の負担を軽減するために計画的に行うアクションを指します。相続税節税の戦略としては、贈与による財産の移転、生命保険の活用、不動産の有効活用などが挙げられます。これらの戦略を適切に実施することで、相続税の計算における課税価値を最適化し、税金の負担を軽減することが可能です。生前対策を行う際には、専門的な知識が必要となるため、税理士やファイナンシャルプランナーなどの専門家のアドバイスを求めることが推奨されます。

相続税対策のための贈与とその効果

相続税対策として贈与を活用することは、節税効果をもたらす可能性があります。生前に資産を家族に贈与することで、相続時の課税額を減らすことができるのです。ただし、贈与税の免除限度額を超えると贈与税が発生するため、年間の非課税枠(現在110万円)を守ることが重要です。また、一度に大きな額を贈与すると、贈与税の累進課税により高額な税金がかかるリスクがあるため、計画的な贈与が求められます。税対策としての贈与は、専門家と相談しながら適切に行うことで、その効果を最大限に発揮できます。

相続税対策に有効な保険商品とは?

相続税対策において、保険商品は重要な役割を果たします。この相続税基礎ガイドでは、保険を活用した税金対策の一環として、生命保険や死亡保険金が注目されています。これらの保険商品は、受け取った保険金を相続財産から差し引くことができるため、相続税の計算上、税負担を軽減する効果が期待できます。また、特定の保険商品には相続税対策専用のものもあり、適切なプランを選ぶことが重要です。このマニュアルでは、それらの保険商品を選ぶ際のポイントを詳しく解説していきます。

よくある相続税の疑問と誤解

相続税についての理解はしばしば誤解に満ちています。多くの人が疑問を抱く一つは、「すべての相続に税金がかかる」という誤解ですが、実際には一定額を超える遺産にのみ相続税が課されます。また、「相続税の計算方法は複雑」という不安もありますが、相続税基礎ガイドを参照すれば、誰でもステップバイステップで計算を理解できます。さらに、生命保険金が常に非課税だと考える人もいますが、これは受取人や契約内容によって異なります。正しい知識を持つことで、相続税に関する不安や疑問は解消されるでしょう。

相続税に関する一般的な誤解とその解明

相続税については多くの誤解がありますが、正しい知識を持つことが重要です。一般的な誤解の一つは、すべての相続に税金がかかるというものですが、実際には一定額を超える財産にのみ相続税が課されます。また、相続税の計算は複雑と思われがちですが、相続税基礎ガイドを参照すれば、誰でも基本を理解し計算することができます。さらに、節税対策が全く効果がないという誤解もありますが、適切な対策を行うことで税負担を軽減できる場合があります。このような誤解を解明し、相続税の正しい理解に努めることが大切です。

相続税にまつわるQ&Aコーナー

相続税に関する疑問を解決するためのQ&Aコーナーです。ここでは、相続税基礎ガイドとして、よくある質問に対する簡潔な回答を提供します。例えば、「相続税はどのように計算されるのか?」という質問には、相続財産の総額から基礎控除額を差し引いた金額に対して税率を適用して計算されると回答します。また、「誰が相続税を支払う義務があるのか?」という質問には、相続人または受遺者がその責任を負うと説明します。このQ&Aセクションは、相続税についての理解を深めるための重要なリソースです。

相続税をめぐる最新情報と改正点

相続税の計算方法や基礎知識を理解するための相続税基礎ガイドでは、常に最新情報の把握が重要です。最近の改正点には、非課税枠の見直しや評価方法の変更が含まれており、これらは相続税額に直接影響を与えます。また、デジタル資産の相続に関するガイドラインも整備されつつあります。これらの変更は、相続発生時の税額計算において考慮すべき重要な要素です。相続税基礎ガイドを利用することで、これらの最新情報と改正点を踏まえた適切な計算が可能になります。

相続税法の最新改正とその影響

相続税法の最新改正は、税率の構造と控除額の見直しに焦点を当てています。改正の主な影響として、一定の資産規模を超える相続において税負担が増加する可能性があります。これは、税率の調整や基礎控除額の変更によるものです。また、特定の遺産に対する評価方法の変更も含まれており、相続財産の評価額に直接影響を与えることが予想されます。これらの改正は、相続税法における公平性と透明性を高めることを目的としており、相続人は新たなルールに適応するために専門家の助言を求めることが重要です。

相続税制のトレンドと将来予測

相続税制は経済状況や政策変動に伴い、常に進化しています。最新のトレンドとしては、国際資産の相続に関する規制の強化や、デジタル資産の相続に関するガイドライン策定が挙げられます。将来予測では、人口の高齢化に伴い、相続税の税収が増加すると見られています。また、税率の見直しや非課税枠の変更も予想されます。この「相続税基礎ガイド」を参考にしながら、相続税制の変遷を理解し、適切な計画を立てることが重要です。

終わりに:相続税に関するまとめとアドバイス

相続税の申告と納税は複雑なプロセスですが、適切な知識と準備により、節税効果を最大化することが可能です。まず、遺産分割協議を通じて、どの財産が誰に渡るのかを明確にしましょう。次に、税務署が定める基礎控除額を理解し、それを超える部分にのみ相続税が課されることを念頭に置いてください。節税対策としては、生命保険や小規模宅地等の特例を活用することも有効です。最後に、申告期限内に正確な書類を提出することが重要であり、不明点があれば専門家に相談することをお勧めします。この「相続税基礎ガイド:理解と計算のための完全マニュアル」を参考に、スムーズな相続税申告を目指してください。

相続税に関する最終チェックリスト

相続税の申告に際しては、万全を期すための最終チェックリストが重要です。まず、「相続税基礎ガイド」を参照し、遺産の総額を正確に把握することから始めましょう。次に、非課税枠や控除を適切に適用し、相続税の計算を行います。さらに、遺産分割協議が終了しているか確認し、全ての相続人の合意を得ていることをチェックします。最後に、必要書類が揃っているか再確認し、申告期限内に提出することを忘れないでください。このチェックリストを効果的に活用することで、相続税申告のミスを防ぎ、適正な税額を納めることができます。

専門家に相談するメリット

相続税の計算や申告は複雑であり、多くの人にとっては一生に一度の経験です。ここで「相続税基礎ガイド」の知識を持つ専門家のアドバイスが非常に重要になります。専門家に相談するメリットは計り知れません。彼らは、相続税計算の細かいルールや控除の適用を精通しており、適切な税務アドバイスを提供することで、法律の枠内で最適な税負担を達成する手助けをしてくれます。また、専門家は申告書類の正確な準備を支援し、将来的な税務調査に備えることもできます。専門家の助けを借りることは、時間とコストの節約にもつながり、相続税のプロセスをよりスムーズに進めることができます。

この記事へのコメントはありません。