減価償却とは、取得した資産を何年かに分けて経費として計上していく税制上の項目です。建物減価償却費とは、不動産のうち建物部分で発生する減価償却費を指します。

一口に不動産と言っても、不動産は土地と建物に分かれますが土地は減価償却することができません。

この記事では建物減価償却費の計算方法や定額法と定率法の違い、耐用年数について紹介します。

建物減価償却費とは?不動産所得の節税効果あり!

建物は年々使っていくと徐々に機能が損なわれていくのでその価値の減少を毎年一定の割合で減価償却で経費計上することで価値が減少していきます。

この建物減価償却費のメリットは、支出を伴わないのに一定の金額を経費として計上できることです。経費として計上できるため所得の金額が減り、最終的な税金の金額も小さくなります。しかし減価償却は実際に費用を使っていくのは物件の取得の時だけでそれ以降毎年の資産価値の減少が起きると言ってもその場合現金の出費は伴いません。現金が減らないのに税金が減るという、投資家にとっては大変嬉しい仕組みなのです。

逆に言えば建物減価償却費の計上をしないと、せっかく節税できるのに所得を減らすことができず多く税金を支払うことになってしまいます。不動産投資をする上で。建物の減価償却費については必ず把握して毎年確定申告の際に計上する必要があると言えるでしょう。

建物減価償却費の計算が必要なのはどんなとき?

通常、建物などの固定資産を取得した場合、減価償却によって長期間にわたり経費を計上できます。減価償却の期間となる法定耐用年数は、建物の構造や用途によって異なります。例えば、木造住宅は22年、鉄筋コンクリート造の住宅は47年です。

減価償却によって、課税所得額を減らし税負担を軽減できます。確定申告が必要になるため、自分で計算できることが重要です。これにより、経費や手元に残る資金の計算がしやすくなります。

また、建物の減価償却費の計算が必要な状況を事前に把握しておくことも大切です。

ここでは、減価償却費の計算が必要となる代表的な2つのケースを見ていきましょう。

賃貸収入があるとき

マンションやアパート、戸建てなどの不動産投資を行い、賃貸収入がある場合は、減価償却費の計算が必要です。

通常、不動産投資で賃貸収入がある場合、確定申告が必要となり、減価償却を利用して建物の取得費用を経費として計上できます。

減価償却費は一定期間にわたり毎年計上できるため、長期的な節税が可能です。例えば、新築の木造住宅では、法定耐用年数の22年間にわたって減価償却による節税が期待できます。

不動産投資による賃貸収入がある場合には、確定申告に伴い減価償却費の計算が必要であることを理解しておきましょう。

不動産を売却するとき

マンションやアパートなどの不動産を売却する際にも、減価償却費の計算が必要になります。なぜなら、不動産を売却して利益が発生した場合、譲渡所得税を計算するために減価償却費が必要になるからです。

譲渡所得税を求めるための計算方法は、以下のとおりです。

- 譲渡所得=売買代金−(不動産の取得費+譲渡費用)

- 課税譲渡所得=譲渡所得−特別控除

- 譲渡所得税=課税譲渡所得×税率

「不動産の取得費」を計算する際は、建物の購入金額合計から、建物を所有してる間の減価償却費相当額を差し引きます。

また、譲渡所得税は不動産の所有期間によって税率が異なり、所有期間が5年を超える場合は20.315%、5年以下の場合は39.63%が課せられます。

不動産を売却する際には、減価償却費の計算が必要であることを覚えておきましょう。

耐用年数や償却率!まずは建物減価償却費の計算で必要な項目をチェック

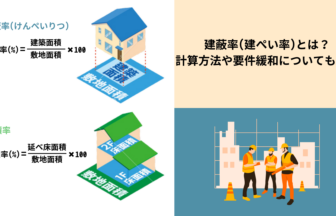

建物の減価償却費を計算する際には、取得価格や償却率、法定耐用年数を理解しておくことが大切です。

これらを把握することで、減価償却費の計算をスムーズに行うことができます。

ここでは、減価償却費の計算に必要な取得価格、償却率、法定耐用年数について詳しく見ていきましょう。

取得価格(取得費)

減価償却費を計算するためには、固定資産の取得価格を把握する必要があります。減価償却費は、固定資産の取得費を一定期間にわたり経費として計上するため、取得費が不明では減価償却費の計算ができません。

建物の取得費は、購入価格と取得にかかった費用(仲介手数料、設備費、不動産取得税など)を合計し、減価償却費相当額を差し引くことで求められます。

なお、建物ではなく土地の取得価格を知りたい場合は、購入価格と取得にかかった費用を合計することで算出できます。

償却率

償却率は、減価償却費を計算する際に使用される値で、償却方法(定額法、定率法)や耐用年数によって異なります。

この償却率は、国税庁の「減価償却資産の償却率等表」で公表されています。例えば、平成19年4月1日以降に取得した不動産で、耐用年数が22年の場合、定額法の償却率は0.048です。同じ条件で耐用年数が34年の場合の償却率は0.030となります。

法定耐用年数

法定耐用年数とは、法律で定められた減価償却の期間のことです。耐用年数は、建物の構造(木造、鉄骨造、鉄筋コンクリート造など)や用途(住宅、店舗など)によって異なります。住宅の構造別の法定耐用年数は、以下のとおりです。

| 構造 | 法定耐用年数 |

| 木造 | 22年 |

| 木骨モルタル造 | 20年 |

| 鉄骨造 | 骨格材の厚さが4mmを超える:34年骨格材の厚さが3mm超4mm以下:27年骨格材の厚さが3mm以下:19年 |

| 鉄筋コンクリート造(RC造)鉄骨鉄筋コンクリート造(SRC造) | 47年 |

※国税庁「主な減価償却資産の耐用年数表」より

例えば、新築の鉄筋コンクリート造の住宅の場合、47年間で減価償却を行うことができます。

中古物件の場合、築年数が法定耐用年数を超えているかどうかによって、耐用年数の計算方法が異なります。

- 法定耐用年数を一部超えている場合:(法定耐用年数-経過年数)+経過年数×20%

- 法定耐用年数を超えている場合:法定耐用年数×20%

参考:国税庁「中古資産の耐用年数」

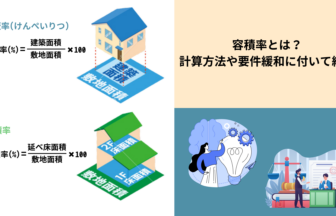

【定額法と定率法】建物減価償却費の計算方法をわかりやすく解説

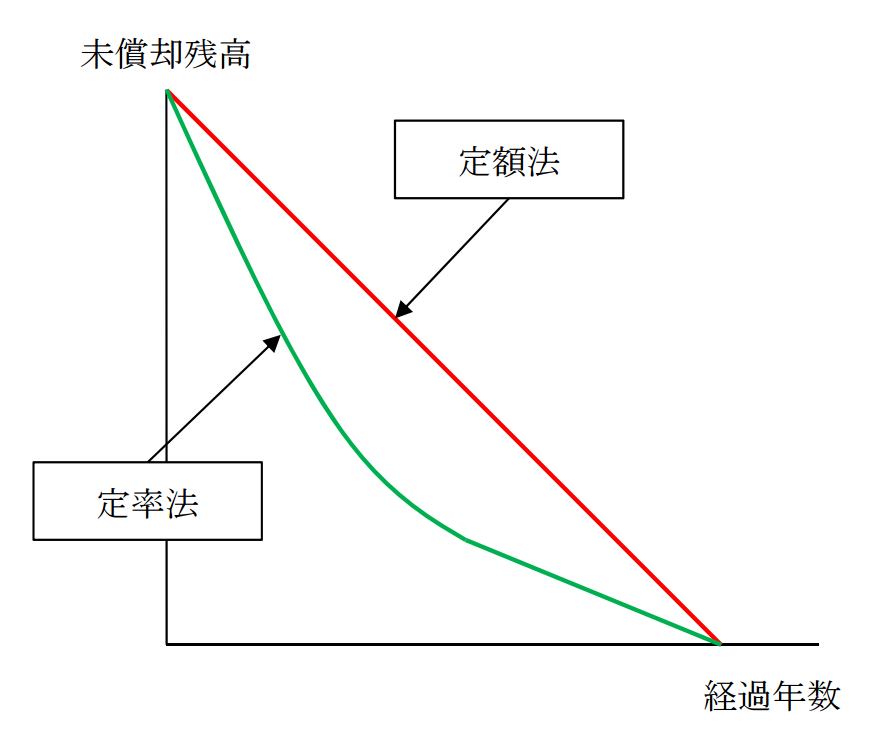

画像引用:https://www.e-zeirisi.com/genka-syokyaku-8938.html

建物の減価償却の方法には、定額法と定率法などがあります。それぞれ特徴や計算方法が異なるため、事前に理解しておくことで、減価償却費の計算がスムーズに進み、経費や税金の把握もしやすくなります。

ここでは、定額法と定率法の特徴や計算方法について見ていきましょう。

定額法

定額法は、減価償却費として毎年一定額を計上します。定額法の計算方法は、以下のとおりです。

■計算式

- 取得価格×償却率

このように、定額法では固定資産の取得価格に償却率を掛けることで、減価償却費を求めます。例えば、取得価格が3,000万円で法定耐用年数が22年、償却率が0.046の場合、減価償却費は「3,000万円×0.046=138万円」となります。

定額法は毎年同額の減価償却費を計上するため、計算が簡単で把握しやすいのが特徴です。

※償却率は国税庁の「減価償却資産の償却率等表」より

定率法

定率法では、未償却残高(取得費−減価償却累計額)に償却率を掛けて減価償却費を算出します。

■計算式

- 未償却残高×償却率

定額法では毎年同額の減価償却費を計上しますが、定率法では年々減価償却費が減少します。

定率法のメリットは、初年度に多くの経費を計上できる点です。例えば、売上が好調な年に不動産を取得して定率法で減価償却を行うことで、節税効果を得やすくなります。

ただし、定率法の場合は事前に届出が必要であり、定額法と比べて計算が複雑です。

参考:国税庁「減価償却資産の償却方法の届出」

【シミュレーション】建物減価償却費の計算例

ここでは、次の条件をもとに定額法での減価償却費を計算します。

・新築、木造住宅

・取得費は4,000万円

・法定耐用年数は22年

・償却率は0.046

■減価償却費の計算式

4,000万円×0.046=184万円

・新築、鉄筋コンクリート造

・取得費は7,000万円

・法定耐用年数は47年

・償却率は0.022

■減価償却費の計算式

7,000万円×0.022=154万円

中古不動産だとどうなる?建物減価償却費の計算で気になるQ&A!

中古不動産の場合は減価償却はどうなるのか、そんな質問を持つ方もいるかもしれません。

そこで中古不動産に関する建物減価償却費のよくある質問をまとめてみました。

事業用と非事業用で計算方法が変わる?

賃貸などに出す事業用と、自分で居住するための不動産では、法定耐用年数の数字が異なります。

事業用のほうが期間が短く、非事業用は長期間の計上が可能です。

| 建物構造 | 事業用 | 非事業用 | |||

| - | 耐用年数 | 償却率 | 耐用年数 | 償却率 | |

| 木造 | 22年 | 0.046 | 33年 | 0.031 | |

| 木造モルタル | 20年 | 0.05 | 30年 | 0.034 | |

| 鉄骨造 | 3mm以下 | 19年 | 0.053 | 28年 | 0.036 |

| 3mm超4mm以下 | 27年 | 0.038 | 40年 | 0.025 | |

| 4mm超 | 34年 | 0.03 | 51年 | 0.02 | |

| 鉄筋コンクリート造 | 47年 | 0.022 | 70年 | 0.015 | |

| 鉄骨鉄筋コンクリート造 | 47年 | 0.022 | 70年 | 0.015 | |

減価償却費累計額と減価償却費の違いは?

減価償却費だけではなく、減価償却費累計額という言葉があります。この2つの違いは何でしょうか?

減価償却費と減価償却費累計額は経理上の勘定科目としても位置づけが異なります。

「減価償却費」は費用における勘定科目として扱いますが、「減価償却費累計額」は資産の勘定科目です。減価償却はその建物の価値がどれぐらい下がったかを示す数字ですが、減価償却累計額は減価償却が乗るまでどれくらい計上されているのかを確認できる数字となっています。

また記載する財務諸表も違いがあります。「減価償却費」は損益計算書への記載であり、「減価償却累計額」は貸借対照表に記載されるのです。

言葉の意味だけではなく、確定申告するときに使う帳票の違いがあることを知っておきましょう。

中古不動産の場合だと建物減価償却費の計算は変わる?

新築不動産の場合は法定対応年数で定められた年数に従い、毎年一定の割合で減価償却をしていくことになります。木造建築の場合は22年が法定耐用年数なので、2,200万円で取得した物件は毎年100万円ずつ経費として計上できるのです。

では例えば30年の木造物件を購入したら減価償却ができなくなってしまうのでしょうか。そんなことはないのです。

法定耐用年数を超えた中古物件の法定耐用年数は法定耐用年数×20%となります。木造物件は22年×20%なので、計算上は4.4年ですが切り捨てで4年間となります。

RC造のマンションなどは47年×20%=9.4、切り捨て9年です。

短期間ですが減価償却費は発生するので、経費計上を忘れないようにしましょう。

正しい建物減価償却費の計算方法を知って節税しよう

建物の減価償却費とは、建物という資産が使用により徐々に価値が減少していくことを表す数字です。毎年決算をするときに不動産所得の経費に計上できるため、現金の支出を伴わないながらも節税効果が生まれます。

減価償却の年数は建物の構造により分かれており、木造の場合は22年、軽量鉄骨ならば18年、RC造では47年です。つまり9,400万円でRC造物件を建築した時は、47年かけて毎年200万円ずつ経費として計上できるため大きな節税効果を見込むことができます。

確定申告の時には必ずその建物の減価償却を計上し、節税を減らすことを心がけましょう。

この記事へのコメントはありません。